بانکها بهعنوان یکی از مهمترین نهادهای مالی، وظایف مهمی را در اقتصاد به عهده دارند که شامل تجهیز سپردهها، واسطهگری و تسهیل جریانات پرداخت، تخصیص اعتبارات و … است. در اغلب کشورهای دنیا، نقش عمده تأمین مالی در اقتصاد را بانکها بر عهده گرفتهاند. عملکرد صحیح بخش مالی میتواند محرک مثبت اقتصادی باشد و درصورتیکه دچار مشکل شود موجب نوسانات شدید در سایر بخشهای اقتصادی می گردد. ازاینرو سیاستهای دولت در این حوزه از اهمیت ویژهای برخوردار است.

در استان کرمان و بر اساس برآورد منابع تأمین مالی برنامه ششم توسعه اقتصادی، اجتماعی و فرهنگی جهت تحقق رشد مصوب برنامه بهطور متوسط سالانه حدود 24 هزار و 500 میلیارد تومان سرمایهگذاری صورت میگیرد که تقریباً 36,5 درصد آن از طریق تسهیلات بانکی تأمین مالی میگردد؛ بنابراین نقش انکارناپذیر شبکه بانکی در رشد و توسعه اقتصادی استان باعث میگردد که مسئولان مربوطه توجه و تمرکز ویژهای به این مقوله داشته باشند.

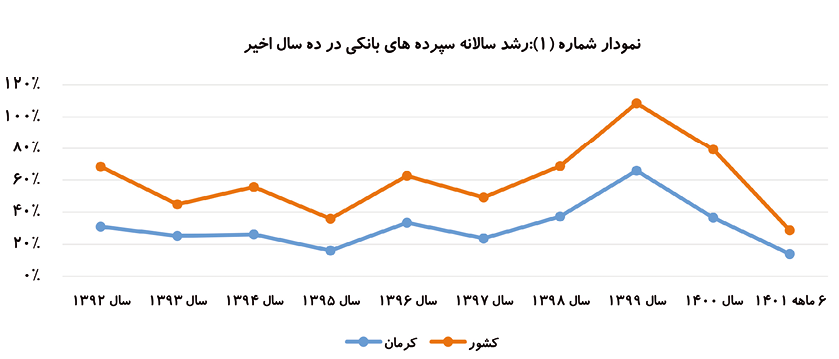

نظر به اهمیت موضوع، در ابتدا به بررسی روند سپردهگذاری در کشور و استان در دهه گذشته میپردازیم (نمودار شماره (1)).

بر اساس دادههای بانک مرکزی، مانده سپردههای بانکی استان در سال 1392، 12 هزار و 585 میلیارد تومان بوده است و روند رشد آن ها تا سال جاری افزایشی بوده؛ بهطوریکه بیشترین رشد به میزان 66 درصد و در سال 1399 اتفاق افتاده است.

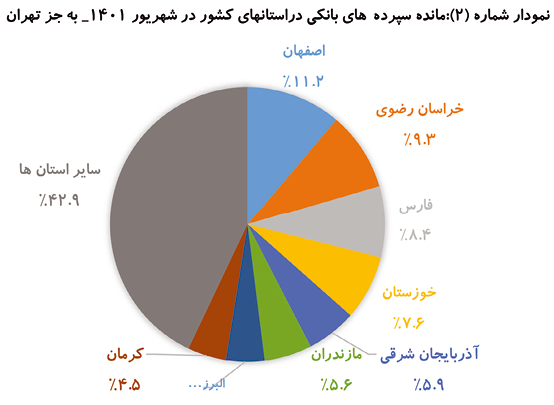

دادههای بانک مرکزی نشان میدهد که در شهریورماه 1401 مانده سپردههای بانکی استان کرمان برابر با 134 هزار و 561 میلیارد تومان بوده که 2.1 درصد از مجموع سپردههای کشور را به خود اختصاص داده است. شایانذکر است که مانده سپردههای بانکی پایتخت برابر با 3 هزار و 376 هزار 530 میلیارد تومان بوده که بالاترین رکورد را در بین استانها داشته است. یکی از علل مهم بالا بودن رقم مانده سپردهها در استان تهران، استقرار دفاتر مرکزی بسیاری از شرکتها و مؤسسات تولیدی سایر استانها در این استان بیان شده و عمده فعالیتهای بانکی آنها از طریق شعب بانکها و مؤسسات اعتباری استان تهران انجام میشود؛ بهطوریکه بیش از نیمی از مانده سپردههای بانکی متعلق به استان تهران است. بنابراین جهت مقایسه بهتر استانها از دادههای مربوط به استان تهران صرفنظر میکنیم.

طی سالیان گذشته بهطور میانگین استان کرمان از لحاظ سهم در تولید ناخالص داخلی کشور رتبه نهم را به خود اختصاص داده است. تولید ناخالص داخلی یکی از متغیرهای مهم و تأثیرگذار بر حجم سپردهگذاری بانکی است و همانطور که در نمودار شماره (2) مشاهده میکنید در مقطع زمانی شهریور 1401 استان کرمان از نظر مانده سپردههای بانکی، در رتبه هشتم و پس از استانهای اصفهان، خراسان رضوی، فارس، خوزستان، آذربایجان شرقی، مازندران و البرز قرار دارد.

شایان ذکر است تشریح و تحلیل روند سپردهگذاری بر چگونگی تصمیمسازی برنامه ریزان در استان کمک بسزایی میکند، از همین رو به بررسی میزان سپردهگذاری در استان کرمان از سال 1392 تاکنون میپردازیم.

اطلاعات بانک مرکزی نشان میدهد که در مجموع، میزان سپردهگذاری در هر سال نسبت به سال قبل (بهجز سال های 1395 و 1400) افزایشی بوده است؛ بهطوریکه مبلغ سپردهگذاری جدید آن از 2 هزار و 973 میلیارد ریال در سال 1392 به 16 هزار و 422 میلیارد ریال در 6 ماهه 1401 رسیده است. گفتنی است میانگین رشد سالانه سپردهگذاری استان در 10 سال اخیر بالغ بر 30 درصد بوده است.

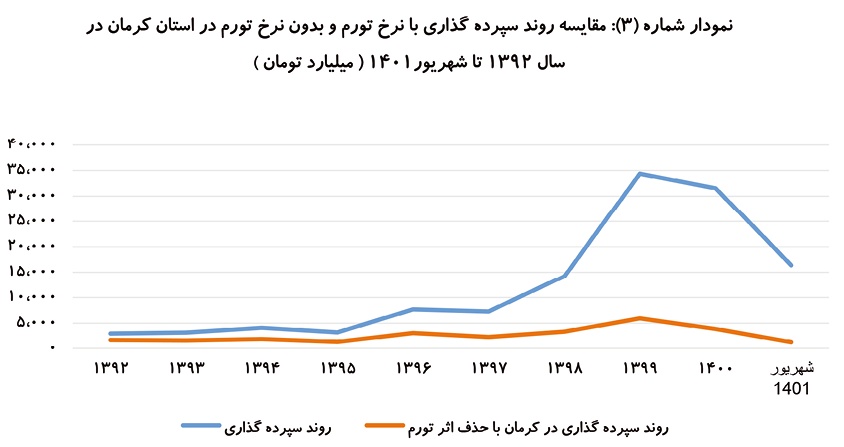

همانگونه که در نمودار شماره (3) نمایان است، رشد سپردهگذاری از سال 1392 تا سال 1401 ناشی از افزایش سطح عمومی قیمتها (تورم) و همچنین افزایش تمایل افراد به سپردهگذاری بوده است. روند سپردهگذاری جدید (به قیمت ثابت سال 1390) از سال 1392 تا 1400 بسیار محدود افزایش یافته است و متوسط رشد سالانه آن 9 درصد بوده است و ازآنجاییکه یکی از ابزارهای مهم تأمین مالی در هر اقتصاد منابع بانکی هستند، رشد کم این بخش میتواند تأمین مالی را با دشواری مواجه سازد.

یکی از زمینههای بهبود سپردههای بانکی، افزایش تولید ناخالص داخلی است. طی سالهای 1396-1394 تولید ناخالص داخلی استان رشدهای 7 درصدی را تجربه کرده است و طبیعتاً موجب افزایش سپردهگذاری طی این سالها شده است، اما مجدداً روند رشد در سال 1397 نزولی بوده است که روند سپردههای بانکی را هم دچار مشکل نموده است.

دادههای آماری نشان میدهد که رشد نقدینگی در سال 1399 بالغ بر 40 درصد بوده است که بسیار بالاتر از رشدهای 13 تا 39 درصدی چهار دهه اخیر است. به دنبال این رشد بالای نقدینگی، تورم 48 درصدی نقطهبهنقطه نیز تحققیافته و برخی اقلام خوراکی تا 137 درصد رشد داشته است. با حذف اثر تورم در این سال و محاسبه سپردهگذاری به قیمت ثابت سال 1390، مشاهده میکنیم که سپردهگذاری جدید از رقم 34 هزار و 385 میلیارد تومان به 5 هزار و 928 میلیارد تومان کاهش پیدا کرده است. در این سال، شیوع ویروس کرونا و مشکلات اقتصادی ناشی از فشارهای خارجی و تحریمهای ظالمانه و کاهش خطرپذیری فعالان اقتصادی برای راهاندازی واحدهای تولیدی و صنعتی که عمدتاً به دلیل تورم و افزایش هزینه تولید بوده، یکی از دلایل افزایش سپرده بانکی و بیرغبتی فعالان اقتصادی برای نقش کارآفرینی برای بهبود فضای کسبوکار است. افزایش قیمت زمین و مسکن طی دو سال منتهی به سال 1399 باعث افزایش حجم نقدینگی میشود که این سرمایه به دلیل غیرمولد بودن دارندگان آن، موجب افزایش سپردههای بانکی (سپرده جاری و بلندمدت) در کشور و استان شده است در ادامه و در سال 1400، مجدداً سپردهگذاری با همان روند گذشته (قبل از 1399) افزایش یافت.

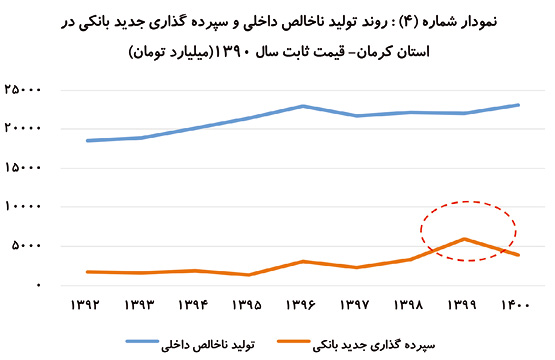

همانگونه که در نمودار شماره (4) ملاحظه میکنید، روند تولید ناخالص داخلی و سپرده گذاری جدید بانکی در استان کرمان از سال 1392 تا سال 1400 تقریباً هم سو و هم جهت بوده و با افزایش و کاهش در تولید ناخالص داخلی حجم سپردهگذاری بانکی نیز افزایش و کاهش پیدا کرده است، اما در سال 1399 با وجود کاهش در تولید ناخالص داخلی، رشد 78 درصدی را در میزان سپردهگذاری (به قیمت ثابت سال 1390) تجربه کردهایم که یکی از دلایل آن میتواند ریزش «شاخص کل» بورس اوراق بهادار و سرازیر شدن منابع از بازار سرمایه به بانکها باشد.

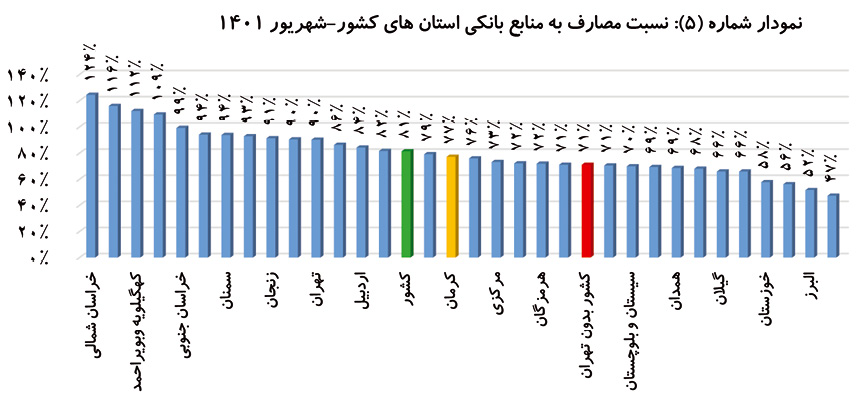

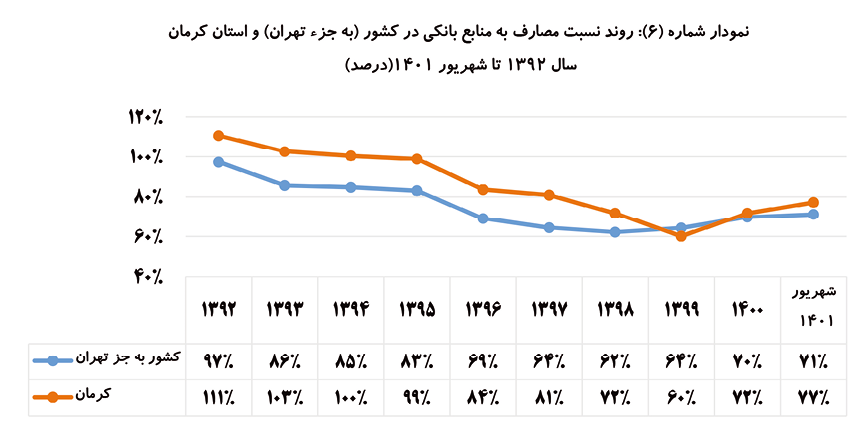

نسبت تسهیلات به سپردهها از مهمترین شاخصهایی است که مدیریت منابع و مصارف بانکها را به تصویر میکشد. بهعبارتدیگر، این نسبت میزان اتکا بر منابع سپردهای بانکها برای اعطای تسهیلات به بخش غیردولتی را ارزیابی میکند. آمار کنونی (شهریور 1401) نشان میدهد که نسبت تسهیلات پرداختی بانکها (مصارف بانکی) به سپردهها (منابع بانکی) در استان کرمان 77 درصد درحالیکه متوسط این عدد در کشور 81 درصد (کشور بهجز استان تهران 71 درصد) است.

بررسی نسبت مصارف به منابع در دهه گذشته در استان کرمان و کشور نشان میدهد که بهطور متوسط این نسبت 86 درصد بوده و در 2 سال اخیر این نسبت افزایش و از متوسط کشور (بهجز استان تهران) بالاتر رفته است. بدیهی است بهبود نسبت فوق باعث افزایش سطح فعالیتهای اقتصادی و رونق اقتصاد میگردد. برخی کارشناسان اقتصادی نسبتی از مصارف به منابع بانکی که نشانگر «توازن» در پرداختها باشد را، در حدود ۸۰ درصد میدانند؛ یعنی زمانی که بانکها تا ۸۰ درصد از منابع و سپردههای خود را تسهیلات داده و به این طریق به مصرف برسانند، توازن را در عملکرد خود رعایت کردهاند.

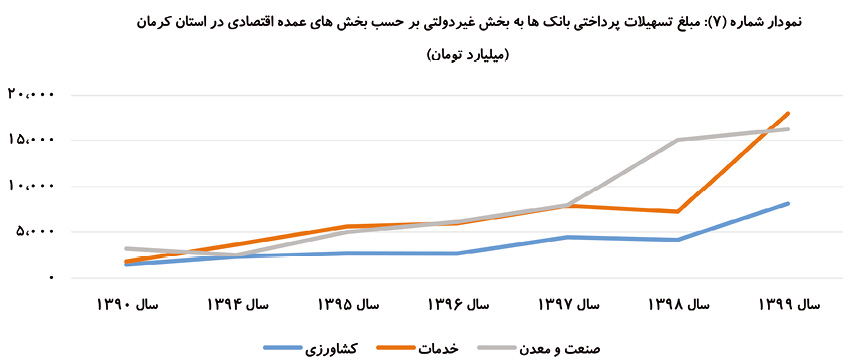

در سال 1399 و بر اساس سالنامه آماری کشور، روند تسهیلات پرداختی به تفکیک بخشهای اقتصادی در حال افزایش بوده است و بخش خدمات در سال 1399 رشد 150 درصدی در دریافت تسهیلات را داشته است. یکی از دلایل این رشد بالا، افزایش پرداخت تسهیلات کرونا در این سال به کسبوکارها و بخشهای آسیبدیده بوده است.

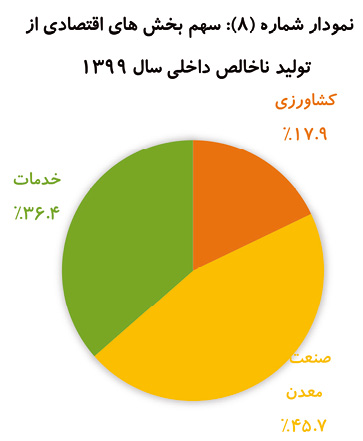

با توجه به نمودار شماره (8) و همچنین سهم بخشهای عمده اقتصادی از تسهیلات پرداخت شده (بخش کشاورزی 19 درصد، صنعت و معدن 38 درصد و خدمات 43 درصد از تسهیلات پرداخت شده در بانکها) مشاهده میکنیم که تا حدی تسهیلات پرداخت شده با سهم بخشهای اقتصادی از تولید ناخالص داخلی استان همخوانی دارد. این امکان وجود دارد که به دلایلی از جمله استقرار دفاتر مرکزی شرکتهای بزرگ صنعتی و معدنی در تهران، تسهیلات موردنیاز این شرکتها در پایتخت دریافت و در استان به مصرف رسیده است.

با توجه به اطلاعات اخذشده از شورای هماهنگی بانکهای استان کرمان در شهریور 1401، نسبت مصارف به منابع به تفکیک بانکهای دولتی1، خصوصی و مؤسسات غیر بانکی به ترتیب برابر با 68 درصد و 84 درصد میباشد که بر اساس تقسیمبندی فوق، این نسبت در بانکهای خصوصی و مؤسسات غیر بانکی بیشتر از متوسط استان و بانکهای دولتی است.

تأمین منابع مالی، عاملی مهم در هر فعالیت اقتصادی است و نقش بانکها در این زمینه بسیار تعیینکننده است. استان کرمان از لحاظ مانده سپردههای بانکی رتبه هشتم کشور (بهجز استان تهران) را به خود اختصاص داده که این موقعیت با جایگاه استان از تولید ناخالص داخلی تناسب دارد. طی دهه گذشته سپردهگذاری در استان با حذف اثر تورم رشد 9 درصدی را تجربه کرده و بیشترین رشد در سال 1399 اتفاق افتاده است که عمدتاً به دلیل افزایش سطح عمومی قیمتها و ریزش شاخص کل بورس بوده که خود موجب انتقال منابع از بازار سرمایه به بازار پول بوده است. همچنین یکی از معیارهای مهم در ارزیابی عملکرد بانکها، بررسی نسبت مصارف به منابع بانکی بوده که دادههای بانک مرکزی نشان میدهد طی دهه گذشته (بهجز سال 1399)، این نسبت در استان از متوسط کشور (بهجز تهران) بالاتر بوده است. بدیهی است بهبود این شاخص باعث افزایش قابلتوجه فعالیتهای اقتصادی و رونق اقتصاد میگردد. همچنین ایجاد مشوقهای لازم برای ترغیب شرکتهای بزرگ تولیدی جهت انتقال حسابهای بانکی خود به داخل استان به همراه افزایش سطح اختیارات بانکهای استان جهت اعطای تسهیلات کلان موردنظر این شرکتها، میتواند موجب بهبود اقتصاد و تحقق منابع تأمین مالی موردنظر برای رشد هدفگذاری شده، شود.

تمام حقوق این وب سایت متعلق به انتشارات اتاق بازرگانی، صنایع، معادن و کشاورزی کرمان است.

طراحی و توسعه: شرکت فناوری اطلاعات رایان سپهر ماهان